新書推薦: 《

荷马:伊利亚特(英文)-西方人文经典影印21

》 售價:HK$

107.8

《

我的心理医生是只猫

》 售價:HK$

49.5

《

股权控制战略:如何实现公司控制和有效激励(第2版)

》 售價:HK$

98.8

《

成吉思汗传:看历代帝王将相谋略 修炼安身成事之根本

》 售價:HK$

61.6

《

爱丁堡古罗马史-罗马城的起源和共和国的崛起

》 售價:HK$

76.8

《

人生解忧:佛学入门四十讲

》 售價:HK$

107.8

《

在虚无时代:与马克斯·韦伯共同思考

》 售價:HK$

57.2

《

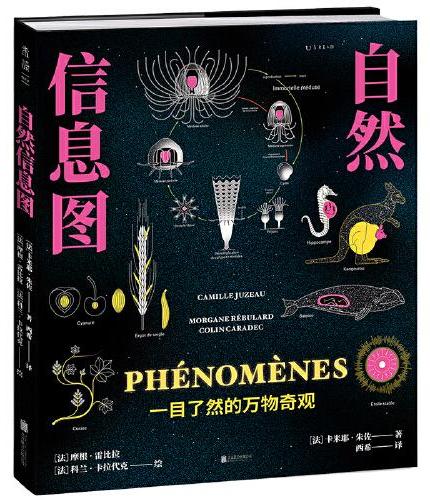

自然信息图:一目了然的万物奇观

》 售價:HK$

140.8

編輯推薦:

本书使用基本面分析、定量方法和历史回测等来解决这些问题,例如:

內容簡介:

《风险均衡投资策略》是现代投资组合理论*发展的成果。该理论*早由磐安公司的钱恩平博士(本书作者)提出。它的特点是风险均衡,即将组合分成几个核心组成部分如股票、*等,根据各自在组合中的风险动态平均分配权重, 而非简单平衡资产的投资金额,这将使那些在经济增长、经济收缩等各种不同环境中表现良好的资产都能够为投资组合风险做出相似的贡献,从而使组合收益变得更稳健,追求长期更优的夏普比率。本书在金融理论基础上对投资组合的资产配置给出了一个崭新视角,并且进一步完善了马科维茨的投资组合理论。

關於作者:

Edward E. Qian,钱恩平博士,磐安资产管理公司创始人。

目錄

目录

內容試閱

前 言